高等学校政治経済/経済/貨幣と金融

- 中学校社会 公民/金融のしくみも参照のこと。

金融

[編集]信用創造と乗数効果

[編集]| 銀行 | 預金 | 支払い準備金 | 貸し付け金 |

|---|---|---|---|

| A銀行 | 100万円 | 20万円 | 80万円 |

| B銀行 | 80万円 | 16万円 | 64万円 |

| C銀行 | 64 | 12.8 | 51.2 |

| D銀行 | 51.2 | 10.24 | 40.96 |

| 以下省略 | |||

| 合計 | 500万円 | 100万円 | 400万円 |

ある銀行Aに、預金者が預金を預けたとしよう。

銀行は、その預金をもとに、預金の一部を、企業などに貸出しなどを行って、利息を得て、銀行が儲けるのが、銀行の仕事である。

さて、銀行Aが貸出しなどをする際にも、貸出し相手が預金の口座をもってる銀行Bに、お金を振り込むことになる。

すると、その銀行Bも、また預金者の口座にお金が振り込まれるので、その振り込まれたお金を使って、貸出しの業務を行うことができる。

なので、今度は、銀行Bが、預金の一部を使って、べつの銀行Cにお金を貸せることになる。

同様に、銀行Cが預金の一部を使って銀行Dにお金を貸せて、さらに銀行Dが預金の一部を使って銀行Eにお金を貸せる。

こうして、最終的に社会では、最初に預金者があずけた金額の何倍ものお金が動くことになる。

これを信用創造(しんよう そうぞう)という。

信用創造の金額は、預金準備率から計算できる。預金準備率とは、銀行が預金者からの引き出しに備えるため、預金の一部を民間には貸し出さずに日本銀行に預けておかなければならない割合いのこと。

通貨と硬貨のちがい

[編集]1円玉や10円玉のように、金属として存在しているお金を硬貨(こうか)という。一方、千円札や1万円札のように、紙として存在しているお金を貨幣(かへい)という。 なお、紙幣は日本銀行が発行しており、硬貨は政府が発行している。

硬貨と貨幣を合わせて、現金通貨という。つまり通貨とは、実際に、現物として存在しているお金である。

しかし、銀行の普通預金を用いた振込み決済のように、預金も、お金のような決済機能があるので、銀行預金を預金通貨という。

普通預金のほか、小切手などの決済に用いる当座預金(とうざ よきん、英: current deposit[1])も、預金通貨に含める。

当座預金とは、小切手の振り出しのさいに引き落される預金口座であり、おもに企業などが用いる。なお、当座預金には利子がつかない。

定期預金は、一定期間は取り引きできないため、定期預金は預金通貨には含めない。

手形(てがた)と小切手

[編集]小切手は、それを受け取った直後から、銀行で、その額面の金額を換金できる。

一方、手形(てがた)は、原則として期日が来るまで、換金できない。どうしても期日前に手形を換金する場合は、期日までの利子のぶんを割り引いた金額で、その手形を銀行に買い取ってもらうことになる(これを手形割引(てがた わりびき)という)。

つまり、銀行の業務には、手形割引という業務もある。

手形や小切手を取り引きする口座には、当座預金の口座が用いられる。

日銀と金融政策

[編集]日本銀行の通常の仕事

[編集]日本銀行の通常の仕事は、大きく分けると、次の3つ。

- ・ 日本銀行は、「政府の銀行」として、国庫金の出納(すいとう)を行っている。

- ・ 日本銀行は、「銀行の銀行」として、民間の一般の銀行から、預金を預かる。また、民間の銀行どうしの取引は、日本銀行の預金口座残高を通して行っている(※ 文英堂のシグマベストの参考書に記述あり)。

- ・ 日本銀行は、日本で唯一の発券銀行として、紙幣(日本銀行券)を発行している。

日本国における日本銀行のように、ある国家で、その国の金融の中枢になる特別な銀行のことを中央銀行という。

金融政策

[編集]日本銀行は、物価などが安定するように、金融市場に流通する金銭の量を調節したりすることで、金融を調節している。

公開市場操作

[編集]日本銀行は金融市場で国債や手形を売買することで、短期金融市場における資金の総量を調節している(これを公開市場操作(open market operaton, オープン・マーケット・オペレーション)という)。

(なお、短期金融市場とは、1年以内の期間の資金を取引する市場のことであり、具体的にはコール市場や手形市場など。コール市場とは、市中銀行どうしが資金を融通しあう市場。なお「コールレート」とは、そのコール市場の利率のこと。一方、1年以上の資金を取引する市場は、長期金融市場という。)

金融市場に資金を増やしたい場合は、一般の金融機関から国債などを日銀が購入する(資金供給オペレーション、買いオペレーション、通称:買いオペ)ことで、金融機関が日銀にもつ預金口座の残高を増加させることで、金融市場に資金を増やす。

こうして市場に資金が増えた結果、金融機関が資金を運用しようと市場に貸し出すので、金融機関が企業などに貸し出すさいの金利は低下しやすい。金利が下れば、そのぶん、これからする借金の利息の負担が軽くなる。

- 買いオペ → 金融機関のもつ資金が増加 → 金融市場に流れる資金の増加 → 金利の低下 → 借金の利息が軽くなる → 企業が借金を借りやすくなる

のような、流れになる。

同様に、金融市場に国債などを売却すると(資金吸収オペレーション、売りオペレーション、通称:売りオペ)、金利は上昇しやすい。

まとめると、

- 買いオペ → 金利の低下

- 売りオペ → 金利の上昇

である。

近年の日本では、日本銀行の金融政策は、原則として公開市場操作によることが通例になっており、一方、預金準備率の操作や公定歩合操作は行われなくなっている。

預金準備率の操作

[編集]市中銀行は、その預金の一定割合(預金準備率)を、日本銀行に預け入れることになっている。

そこで、日本銀行が預金準備率を変更すれば、結果的に市中銀行に影響を与えることができ、市場の資金に影響を与えられる。

ただし、1991年以来、日本では預金準備率は変更されていない。

ちなみに、預金準備率を上げると、市中金融機関が企業などに貸し出せる資金量が減るので、景気を沈静化させる。 なので、好況のときに、預金準備率を上げるのが通説だった。

一方、預金準備率を下げると、市中銀行はより多くの資金を企業などに貸し出せるので、景気を底上げする。 なので、不況のときは、預金準備率を下げるのが通説だった。

公定歩合

[編集]公定歩合(こうていぶあい)とは、市中の金融機関が日銀から資金を借りるときの金利のこと。

かつて、市中銀行の預金金利が公定歩合に連動していたが、規制改革により1994年に金利が自由化され、公定歩合操作の市場への影響力は落ちた。

また、2006年より、公定歩合の名称が「基準割引率および基準貸付利率」に変更されている。

金融ビッグバン

[編集]高度経済成長期ごろまで、日本の金融機関は、金利や業務が、大蔵省などにより細かく規制されていた。

また、銀行・証券会社・保険会社の業務が、独占禁止法などにより、明確に分離されていた。 このような金融規制が競争を制限しているとされ、「護送船団方式」と言われた。(第二次大戦のころ、海軍などの船団の中で、もっとも速度の遅い船舶の速度にあわせて、他の船団の速度を下げる手法があった。それになぞらえて、金融行政などにおいて競争を避ける政策を、こう呼んだ。)

しかし、1996年に、政府(橋本内閣)から、金融の規制緩和の構想「日本版金融ビッグバン」が打ち出され、「フリー、フェア、グローバル」という改革方針のスローガンが主張された。日本版金融ビッグバンは、イギリスが1980年代のサッチャー政権で行った制度改革が手本になっている。

そして1997年の独占禁止法の改正により、ほかの会社の株式を所有することを主要業務とする持ち株会社(もちかぶかいしゃ)が可能になり、さらに銀行・証券・保険を総合的に行える金融持ち株会社(きんゆう もちかぶ かいしゃ)が可能になった。その結果、銀行でも保険商品や投資信託などが扱えるようになった。

- (※ 参考) 一般に、「○○ホールディングス」などという社名の大企業があれば、たいてい、持ち株会社である。

また、大蔵省から金融管理の部門が分離し、金融監督庁が設置され、2000年に金融庁になった。

また、このような規制緩和により、2000〜2010年の一時期、アメリカなどの銀行が日本に参入した。

少なくとも2000年なかば頃から、インターネットなどで証券の売買ができるようになっている。

銀行ビジネスに、電機メーカーのSONYや(ソニー銀行)、コンビニのセブンイレブンが(セブン銀行)、参入した。

ペイオフ

[編集]かりに銀行が破綻したとしても、かつて預金の全額が保護される制度だったが、近年では1000万円までしか保護されなくなった。このことをペイオフ(pay off)という。

ペイオフが解禁・解除されてる状態では、預金が1000万円とその利息までしか保護されない。ペイオフが凍結されてる状態だと、一般に、鍍金が全額保護される。

2005年からペイオフの凍結が解除されており、現在もペイオフ解禁中である。つまり、2005年からは、預金が1000万円までしか保護されない。

このため、預金者は自己責任で、預金先の金融機関の経営状況を判断する必要がある。

2010年に、日本振興銀行(にほんしんこうぎんこう)が破綻し、日本で初めてペイオフが発動した。(※ 現代社会の教科書に、日本振興銀行の破綻の件が書いてある。)

グレーゾーン金利の撤廃

[編集]金銭の貸し借りにおいて、利息をつけて返すように契約する事は合法だが、利息制限法や出資取締法(しゅっし とりしまりほう)などにより、利率の上限が法的に規制されている。経済的に弱い立場にあるだろう借り主に、高利貸しが暴利で貸すことを規制するため、利息制限法や出資取締法などで規制している。

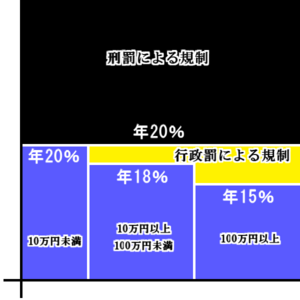

| 元本 | 利率の上限 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

また、利息制限法では、金銭の貸借において、借り主が払う元本以外の礼金・手数料などの名目の金銭は、すべて利息と見なされる、というように規制している。さらに利息制限法では、返済がおくれたときの違約金についても、1.46倍を限度とする制限をおいている。(※ 数値は覚えなくてよい。)

利息制限法は、貸し主がそれに違反しても、刑事罰をともなわない、民事の法律である。いっぽう、出資取締法は、貸し主がそれに違反すると、刑事罰を受ける。

なお、2006年まで出資取締法では、利率の上限を29.2%としていた。(※ 数値は覚えなくてよい。)

このため、利息制限法と出資取締法の上限金利が大きく違っており、そのあいだの金利は民法では違法だが出資取締法では合法であることから、利息制限法と出資取締法のあいだの金利のことを世間一般的にグレーゾーン金利などと言った。

このため、利息制限法をこえた部分の利息を貸し主が借り主に請求することが野放しになっていた。そのため、利息制限法をこえた利率の支払いをしてしまったら、その弁済は有効とみなされ、借り主は返還を貸し主に請求できないでいた。

しかし、2006年に出資取締法が改正され、出資取締法の上限が20%に引き下げられた。(利息制限法の10万円未満の場合の最高利率と同じ数値) また、借り主は最高利率をこえた利息の支払いを拒絶できるように法改正が行われた。

また、貸金業法が2006年に改正され、貸金業者からの借入総額を年収の3分の1までに規制する総量規制も行われるようになり、消費者はそれ以上(= 年収の3分の1以上)の借り入れができなくなった(2010年に全面実施)。

参考:

-

改正前のグレーゾーン金利

なお、下の青い部分は、利息制限法の金利。 -

改正出資法・改正貸金業法による金利規制

- ※ いわゆる「サラ金」(サラリーマン金融)がらみの問題です。

その他

[編集]日銀は上場企業

[編集]日本銀行は上場しており、東証ジャスダック上場銘柄である。(東証1部銘柄ではない。) ただし政府が日本銀行の株式の55%を取得しているため、民間企業が日銀を独占できないようになっている。(※ 2017年センター試験に出題。知らなくても解けるようになっている。)

外国の中央銀行

[編集]アメリカの中央銀行はFRB(連邦準備制度理事会)である。

EUの中央銀行はECB(ヨーロッパ中央銀行)である。

イギリスの中央銀行はイングランド銀行である。

- ^ 『ビジネス基礎』、東京法令出版、令和2年12月25日文部省検定済、2022年1月20日 発行、P174